Gli Strumenti per la Liquidità (e i diversi Ruoli nei Portafogli)

Quali sono i migliori strumenti in cui tenere la liquidità a breve termine? Perché un ETF monetario non è un'alternativa ad un ETF obbligazionario? Perché tenere liquidità da parte da investire non è una buona idea.

211. Gli Strumenti per la Liquidità (e i diversi Ruoli nei Portafogli)

Risorse

Punti Chiave

La liquidità (fondo di emergenza, spese a breve termine) può essere gestita con un mix di strumenti (Conto Deposito, ETF Monetari, Titoli di Stato a breve).

I bond a scadenza intermedia (term premium) storicamente hanno reso di più del cash (T-Bills a breve), quindi un portafoglio Azioni/Bond è più performante di Azioni/Cash.

Tenere 'cash on the sideline' (liquidità da parte per comprare durante i crolli) statisticamente non funziona: 'lump-sum' (investire subito) batte il 'buy the dip' nel 67% dei casi.

Trascrizione Episodio

Bentornati a The Bull — il tuo podcast di finanza personale.

Il 3 maggio 2025, volenti o nolenti, sarà per sempre una data storica per tutti coloro che, come noi, amano questo meraviglioso mondo della finanza e degli investimenti.

Nel corso del tradizionale raduno che ogni anno riunisce ad Omaha, Nebraska, decine di migliaia di investitori da tutto il mondo — al punto da diventare nota come la Woodstock della finanza — il più grande investitore di tutti i tempi passati, presenti e futuri ha comunicato la seconda peggiore notizia che avremmo voluto sentire: dopo 6 decadi e un rendimento complessivo di oltre il 5.502.284%,

sua maestà, Warren Buffett, a fine anno lascerà la guida di Berkshire Hathaway.

Al suo posto subentrerà Greg Abel, che Buffett da anni sta preparando al ruolo, ma sinceramente non riesco ad immaginarmi una poltrona più scomoda di quella dove per oltre mezzo secolo ha seduto la più grande leggenda della storia della finanza.

Sarebbe come andare a giocare nei Bulls dopo l’addio di Michael Jordan, o cantare nei Queen dopo la morte di Freddy Mercury.

È vero, ci sono stati molti casi di nuovi CEO che forse hanno fatto pure meglio dei loro leggendari predecessori. Due casi su tutti: Tim Cook si è dimostrato un manager molto più competente di Steve Jobs alla guida di Apple e Satya Nadella non ha fatto rimpiangere più di tanto Bill Gates in Microsoft.

Ma per quanto Jobs e Gates sono stati due fenomeni, poche persone nel mondo del business hanno raggiunto un livello di idolatria tale a quello di Warren Buffett.

Warren Buffett è stato, è e sarà per sempre l’unica rockstar della finanza.

Ha fatto bene Jason Zweig, il più importante editorialista del WSJ, a scrivere che “There will never be another Warren Buffett”.

Zweig, che non c’entra niente con lo Zweig Breadth Thrust di cui abbiamo citato nello scorso episodio, è solo un caso di omonimia, dicevo Jason Zweig ha identificato chiaramente le 3 cause per cui non ci sarà mai più un altro Warren Buffett:

– Buffett è nato nel posto giusto al momento giusto, ossia gli Stati Uniti degli anni ’30, e ha potuto beneficiare di un’istruzione di primordine alla Columbia, ma soprattutto di conoscere il suo più grande mentore, padre del value investing, Ben Graham, il mitologico autore del libro più citato — e forse meno letto — della storia della finanza: The Intelligent Investor, e tra l’altro Jason Zweig è curatore e commentatore delle ultime edizioni, così come theintelligentinvestor

è il titolo della sua rubrica sul WSJ — quindi sa di che cosa sta parlando.

– Il secondo motivo è che la persona è un vero alieno. Buffett ha sviluppato un’ossessione per il mondo delle azioni a 11 anni e questa non è mai più scemata neanche ora che ne ha 94. Nel corso della sua vita ha letto oltre 100.000 Financial Statements e migliaia di libri. La sua capacità mnemonica è da guinness dei primati. Nei decenni in cui, altro che intelligenza artificiale, nemmeno i personal computer esistevano, Buffett era uno dei più formidabili database finanziari del mondo. Questa conoscenza maniacale, unita al suo straordinario fiuto e alla sua impareggiabile pazienza, gli hanno dato un vantaggio competitivo senza eguali che gli hanno permesso di far ottenere all’azione di Berkshire un rendimento medio anno di quasi il 20% per 6 decenni. 19,6% per 61 anni fa, come dicevamo prima, +5.502.284%. Oggi, invece, una preparazione e una memoria di questo tipo non potrebbero competere con uno smartphone.

– Il terzo motivo è che Buffett, benché a tutti gli effetti sia una via di mezzo tra hedge fund manager e il gestore di un fondo di private equity, con Berkshire creò un veicolo di investimento unico nel suo genere. Una holding, quotata in borsa, che non stacca dividendi e che gli ha permesso di investire in qualunque cosa pensasse fosse giusto e per tutto il tempo che ritenesse opportuno, senza alcun vincolo e senza dover rendere conto ad alcun cliente. Lui non ha clienti, ha solo shareholder, azionisti.

La combinazione di questi tre fattori — e anche il diverso contesto storico — fanno sì che la sua leggenda resterà inarrivabile.

Il grande Jim Simons, il geniale matematico fondatore di Renaissance, ottenne per circa 30 anni un rendimento di oltre il 60% all’anno con il suo Medallion Fund. Poi anche questo ha smesso di produrre i suoi fenomenali risultati.

Ma quel rendimento che Buffett ha accumulato per 61 anni resterà un miraggio per chiunque.

Buffett però non è solo un investitore sensazionale.

Anche il personaggio è già nel mito.

La sua straordinaria intelligenza, la sua immancabile ironia, la sua incredibile forma fisica a 94 anni nonostante gli ettolitri di coca cola trangugiata per una vita.

Ogni ambito ha la sua ineguagliabile leggenda, che solitamente diventa tale quando oltre alle competenze specifiche manifesta anche una personalità talmente debordante da diventare la stessa immagine iconica di quell’ambito.

– La fisica ha avuto Albert Einstein;

– L’arte ha avuto Leonardo da Vinci;

– La musica classica Mozart;

– Nello sport, abbiamo avuto Michael Jordan per il basket; Mohammed Alì nel pugilato; Maradona nel calcio.

Allo stesso modo la finanza È Warren Buffett.

E nessuno sarà mai più come lui.

Dicevo all’inizio che sabato 3 maggio abbiamo appreso la seconda peggiore notizia che avremmo mai voluto sentire.

La peggiore in assoluto, invece, spero di non doverla mai commentare in questo podcast.

E lui stesso, a domanda su ciò per cui vorrà essere ricordato, ha risposto anche a sto giro con l’ennesimo colpo della sua geniale ironia:

audio Buffett

Grande Warren.

Continua con la tua saggezza a illuminare la nostra strada.

Ora, detto questo.

Va bene che c’è stata questa notizia clamorosa e che non si poteva non parlarne.

Ma che c’entra con l’episodio di oggi?

C’entra eccome!

Perché uno dei fatti più discussi ultimamente riguarda l’immensa quantità di cash che Warren Buffett ha accumulato negli ultimi due anni: 330 miliardi di dollari, quasi interamente in Treasury Bill, ossia in buoni del tesoro americani a breve termine.

Per darvi un’idea dell’immensità di questa cifra è stato calcolato che Berkshire Hathaway possiede il 5% di tutti i Treasury Bills emessi dal tesoro americano.

Il 5%!

Una cifra mastodontica.

E il numero di messaggi che ho ricevuto a vario titolo sul tema: “Buffett aveva previsto la correzione dei mercati BARRA tenere cash da parte come fa lui per investire al momento opportuno è una buona idea” hanno letteralmente intasato il mio profilo instagram, linkedin e altre forme più o meno ortodosse che avete trovato per contattarmi.

Una volta superata la commozione per le parole di Buffett e della sua abdicazione, inevitabile è stato per me pensare di fare un episodio dedicato a due temi collegati tra loro ossia: dove conviene tenere la liquidità oggi e perché non è una buona idea fare come Warren Buffett e tenersi i soldi da parte.

Tra l’altro, in uno degli episodi di Ask the Compund, uno dei vari contenuti di Ben Carslon, un follower gli ha chiesto: ma che differenza c’è tra tenere i soldi in un high-yield savings account o investirli in bond?

Traducendo la domanda in italiano: cosa cambia tra tenere la liquidità in un conto deposito, in uno strumento monetario o in obbligazioni?

E rispondere a questa domanda secondo me è molto importante perché spesso noto che c’è un po’ di confusione sulla differenza sostanziale che c’è tra tutti questi strumenti e sul loro scopo nella pianficazione finanziaria di ciascuno di noi.

Partiamo da qui, cerchiamo di risolvere questo dilemma e poi passiamo all’eterna domanda sull’opportunità di tenere del cash da parte, in uno di questi strumenti, da sparare dentro al mercato quando questo ha un tonfo, così da risparmiarci sofferenza e godere solo di extra guadagni.

Ahahahaahaha… seeeee… come no.

Quindi.

ATTO PRIMO: dove è meglio tenere la liquidità?

Ovviamente non c’è quasi mai una risposta univoca ad una domanda di natura finanziaria — e questa non fa eccezione. Dipende dalle proprie esigenze e — diciamoci la verità — anche dalle proprie preferenze.

Però intanto un modo per avere tutte queste tre opzioni in un unico luogo è Fineco, sponsor di questo episodio e banca che utilizzo da anni per la gestione sia dei miei risparmi che dei miei investimenti.

All in one, con il conto Fineco è possibile avere una vasta gamma di possibilità: diverse soluzioni di conto deposito, ETF monetari negoziati sulle principali borse europee, alcuni dei quali a zero commissioni (così come altre centinaia di ETF di Ishares, Amundi, Xtrackers e Fidelity), e l’accesso al MOT, il mercato obbligazionario telematico di Borsa Italiana per acquistare titoli di Stato a condizioni competitive.

Se fosse di vostro interesse, in descrizione trovate un link per aprire un conto Fineco con canone a zero per 12 mesi e un codice per avere 60 operazioni d’investimento gratuite per i primi 6 mesi.

Il link è affiliato a Fineco, se aprite un conto attraverso di esso il sottoscritto percepirà una commissione, investire comporta dei rischi e questo podcast può causare dipendenza, ossessione compulsiva per i mercati finanziari e antipatia nei vostri confronti da parte di parenti e conoscenti che cercherete a vostra volta di ossessionare ad ogni ricorrenza.

E anche oggi ci siamo guadagnati l’agognata pagnotta.

Allora, per prima riprendiamo alcuni concetti classici di cui parlavamo soprattutto all’inizio di quest’avventura che poi è pian piano diventata un monumentale podcast con centinaia di migliaia di appassionati.

Lasciamo un attimo da parte tutto il discorso legato a investimenti e portafogli e concentriamoci per un attimo su una cosa basilare: non possiamo non avere del cash, della liquidità.

Questa serve fondamentalmente a tre cose:

– Numero UNO: alla gestione delle spese quotidiane più o meno standard;

– Numero DUE: al fondo di emergenza;

– Numero TRE: alla gestione di spese che intendiamo sostenere nel breve-medio termine. Tipicamente, il caso più diffuso è l’acquisto di una casa.

– E poi ci sarebbe la numero QUATTRO, ossia: tengo soldi cash perché ciò fa parte della mia strategia di investimento.

Ora, sul discorso delle spese quotidiane, non c’è molto da dire, quelli vanno sul conto corrente e tanti saluti.

Io e mia moglie abbiamo l’equivalente di circa 3 mesi di spese sui conti correnti — e questa è l’unica parte del nostro patrimonio liquido che non matura alcun genere di rendimento.

Su tutto il resto, invece, la cosa migliore è naturalmente mettere i nostri soldi in strumenti che abbiano queste caratteristiche:

– Devono produrre un rendimento;

– Devono essere estremamente liquidi;

– Devono essere facilmente accessibili in ogni momento.

Oggi non stiamo a fare troppa distinzione tra i soldi che vanno nel fondo di emergenza e quelli che invece intendo utilizzare per altri scopi di breve termine.

C’è anche chi sostiene, come il mio amico Nicola Protasoni, che tutto il discorso del fondo di emergenza sia fondamentalmente inutili e che l’unica cosa che conta è il portafoglio nel suo complesso.

Però non entriamo in questo discorso e limitiamoci a capire che differenza c’è tra i vari strumenti adatti alla gestione della liquidità.

Prima di fare questo, però, ribadiamo un concetto che forse non sempre è passato in maniera chiara.

Tutti gli strumenti di investimento a basso rischio sono prestiti, siano essi conti deposito, strumenti monetari o bond o quel che vi pare.

Come tali, il loro rendimento è indissolubilmente legato a quello dei tassi di interesse.

Ora attenzione bene:

– La buona notizia è che quando i tassi di interesse sono più alti, allora gli interessi pagati su tutte le forme di prestito sono più alti, quindi depositi, fondi monetari e bond genereranno dei rendimenti maggiori.

– La cattiva notizia, però, è che solitamente i tassi di interesse si muovono con l’inflazione. Di conseguenza bisogna sempre ricordarsi che in un contesto con tassi di interesse elevati (o comunque più elevati che in passato) il valore reale dei nostri soldi si riduce maggiormente, perché probabilmente avremo a che fare con un’inflazione a sua volta elevata.

Questo cosa significa?

Significa che, in termini reali, avere per esempio un conto deposito che paga il 4% quando c’è un’inflazione media del 3,5% è come avere un interesse del 2% con l’inflazione al 1,5%, al netto della marginale imprecisione matematica contenuta in questa frase.

Dico questo perché c’è spesso grande entusiasmo davanti alla proliferazione di strumenti che remunerano la liquidità o che comunque pagano un rendimento interessante a fronte di un rischio molto basso.

Questo è tutto bellissimo — e bene che ci sia, ma bisogna sempre tenere a mente il fatto che se ricevo un interesse elevato senza mettere a rischio i miei soldi, probabilmente il mio rendimento REALE sarà molto contenuto.

Tutto questo non è irrilevante ai fini del discorso di oggi e ci serve per capire due cose molto importanti:

– La PRIMA è che non tutti gli strumenti che pagano oggi un certo interesse sulla nostra liquidità sono uguali;

– La SECONDA — boh non so bene come definirla — ma ha che fare con il fatto che tantissimi portafogli che vedo o che vedo commentare da altri miei amici divulgatori come Paolo, Giorgio e Pietro considerano chiaramente gli strumenti cash un’alternativa migliore alla componente obbligazionaria del portafoglio d’investimento.

Cerchiamo di spiegare bene queste due cose, partendo dalla differenza tra le principali soluzioni per la gestione del cash a breve termine.

Primo strumento: il conto deposito.

Quando parliamo di fondo di emergenza e scegliamo di metterlo in un Conto deposito, naturalmente l’unica opzione accettabile è un fondo svincolabile.

Qui però estendiamo il discorso più in generale, invece, considerando indistintamente tutti i conti deposito, a partire dalla sua forma classica: vincolato da 6 a 60 mesi.

Oggi non ci sono particolari offerte in giro, che mi risulta.

Quasi tutti gli istituti bancari offrono dal 2,5 al 3,5%, a seconda della durata del vincolo, ma questi interessi sono quasi sempre più bassi nelle formule svincolabili.

Il conto deposito ha naturalmente dei PRO e dei CONTRO.

I PRO:

– Intanto non richiede l’accesso ai mercati e si attiva facilmente come un normale conto corrente; per chi è alle prime armi con gli investimenti ed è un po’ spaventato dall’idea di investire in strumenti quotati, la familiarità della banca può essere un vantaggio psicologico.

– Fino a 100.000 € i depositi sono garantiti dal fondo interbancario.

– Ma soprattutto il tasso di interesse è bloccato. Se io oggi vincolo un certo importo per, che so, 36 mesi al 3%, i tassi di interesse possono andare a zero e io comunque mi prendo il 3%

Veniamo ai CONTRO:

– Nelle forme più remunerative vincolate è chiaramente uno strumento più rigido;

– La tassazione degli interessi è quella delle rendite finanziarie, quindi 26%, mentre vedremo che altri strumenti hanno una tassazione più conveniente;

– Poi, spesso l’interesse non è composto, nel senso che molti conti deposito pagano x% all’anno sul vostro capitale, ma se gli interessi non vengono reinvestiti su questi non si matura un ulteriore rendimento. Sulle brevi durate di strumenti di questo tipo non è che crolli il mondo, però bisogna saperlo.

– Infine, ciò che prima abbiamo descritto come pro, il fatto che gli interessi sono bloccati fino alla scadenza, è chiaramente un contro se i tassi salgono, perché in quel caso potrei non poter svincolare i miei soldi e reinvestirli in qualcosa che rende di più.

Come sapete io ho una parte del mio fondo di emergenza in un conto deposito.

Ma al di là di questo scopo, forse condividerete con me tra qualche minuto che probabilmente esistono strumenti migliori per la gestione della liquidità di breve-medio termine.

Veniamo agli ETF Monetari.

Si tratta chiaramente di un ETF che investe in strumenti del mercato monetario, che sono tipicamente titoli di stato a breve termine, buoni del tesoro o altri strumenti molto liquidi che seguono l’andamento dei tassi monetari, come ad esempio lo Short-term rate in Europa.

Per lo stesso motivo, anche etf che investono per esempio in titoli di stato dell’eurozona con scadenza entro i 6 mesi possono essere considerati quasi come degli ETF monetari, con marginali differenze di comportamento.

PRO e CONTRO sono praticamente i rispetti inversi di quelli del conto deposito:

– I PRO sono che:

– Sono estremamente liquidi e posso riprendermi i miei soldi in qualunque momento durante l’orario di apertura della borsa in cui è quotato.

– Avendo come sottostanti titoli di stato, spesso la tassazione è vicina al 12,5%, quindi a parità di rendimento, il rendimento netto di un ETF monetario è maggiore di un deposito.

– Inoltre il rendimento si compone automaticamente, a meno che usi uno strumento a distribuzione.

– Infine, seguendo l’andamento dei tassi di interesse, se la Banca Centrale di riferimento li alza, il rendimento dell’ETF monetario aumenta di conseguenza, facendone quindi uno strumento molto valido durante scenari in cui l’inflazione accelera.

Ovviamente con il caveat di cui parlavamo prima: quando nel 2023 un ETF monetario europeo è arrivato a rendere il 4%, benissimo, ma se nel frattempo l’inflazione era ancora al 5-6% e l’anno prima aveva toccato il 12%, non è che avessi un rendimento reale.

Però chiaramente sarebbe stato meglio avere soldi qui che in obbligazioni a lunga duration, che come sappiamo tra il 2022 e i l 2023 sono sprofondate per la nota legge tassi di interesse su, prezzi giù.

– I CONTRO sono praticamente i pro del conto deposito:

– Serve un conto titoli e l’accesso ad una borsa;

– Non c’è nessuna garanzia — anche se una perdita su uno strumento monetario può essere causata solo da un evento così grave che non sono certo che il fondo di garanzia interbancario funzionerebbe comunque;

– Infine, in un contesto di tassi decrescenti — in particolare durante una recessione economica — pagano un interesse via via minore.

Questa cosa è molto importante da ricordare, perché ogni tanto qualcuno mi solleva un’obiezione tipo: “ma a fianco alla parte azionaria del mio portafoglio, non è meglio avere un ETF monetario invece che ETF obbligazionari?”.

E la risposta è più no che sì.

Per capire pienamente il motivo, spieghiamo anche gli ultimi due strumenti.

Allora ETF obbligazionari ultrashort.

Solitamente si tratta di ETF che replicano bond societari a scadenza molto breve, in media sotto i 6 mesi.

Per ovvie ragioni, il loro andamento è molto simile a quello di un ETF monetario.

In alcuni casi hanno un rendimento leggermente superiore perché trattandosi di bond societari solitamente pagano un credit spread, cioè un rendimento supplementare rispetto ai titoli di stato risk-free per il fatto di essere maggiormente rischiosi.

Tuttavia, la tassazione al 26% probabilmente porta il rendimento netto a pari con un ETF monetario.

E infine ci sono i TITOLI DI STATO a breve o media scadenza, in questo caso parliamo di singole obbligazioni.

Qui abbiamo in qualche modo un ibrido tra le caratteristiche del conto deposito e uno strumento monetario.

Probabilmente singoli titoli di stato possono essere una soluzione da considerare se ci sono queste tre circostanze:

– Ho in previsione una certa spesa in un orizzonte di medio termine, non so: da qui a 5 anni per esempio. Oltre è difficile che uno abbia un piano così preciso.

– Ho già il capitale liquido. E infine

– Voglio bloccare un certo rendimento.

Facciamo un esempio.

Ho 50.000 €, nel 2029 voglio comprare casa, quindi voglio mettere in cassaforte quel capitale, massimizzare il rendimento e minimizzare il rischio.

Se volessi utilizzare titoli di Stato europei che scadono nel 2029, oggi avrei rendimenti che vanno dal 2% dei Bund tedeschi al 2,5% dei BTP.

In mezzo ci sono titoli Francesi, Olandesi, Spagnoli e così via.

Mettere tutti e i 50.000 e in un BTP forse non è la cosa ideale per motivi di diversificazione. È vero che probabilmente il rischio emittente da qui al 2029 non sarebbe così elevato, ma distribuire questi 50.000 € magari su 2 o 3 Paesi forse è meglio.

In questo modo ho 2 vantaggi:

– Il rendimento è bloccato da qui a quando devo comprare casa anche se i tassi dovessero andare a zero;

– E la tassazione è del 12,5%, quindi un rendimento lordo del 2,5% avrebbe più o meno lo stesso rendimento netto di un investimento che rende il 3% ma è tassati al 26%.

Devo però essere più o meno certo che userò i soldi per quello scopo più o meno in quel preciso momento.

Altrimenti incorro in due potenziali rischi.

– Il PRIMO è il rischio inflazione. Se io ho i miei soldi in uno strumento che rende il 2,5% lordo, ma l’inflazione magari inizia a galoppare al 3-4% per un po’ di anni perché, che ne so, salta fuori che mettere dazi a cazzo di cane su qualunque cosa alza i costi di produzione, allora ho un problema. È vero che se porto i titoli a scadenza ricevo indietro il 100% del capitale investito, ma il mio rendimento REALE sarà stato negativo. Può non essere un problema gigante, naturalmente; ma l’importante essere consapevoli che il rimborso a 100 di un titolo di stato non mi dà alcuna garanzia sul rendimento reale che avrò ottenuto nel frattempo.

– Il SECONDO, che è direttamente collegato, è il rischio tassi (a cui si può aggiungere il rischio credito se parliamo di BTP). Da qui al 2029 i tassi possono salire, ma pure il rating sul debito italiano potrebbe scendere, alzando lo spread. Questo avrebbe un impatto negativo sul valore dei miei titoli, soprattutto se ho tutto in BTP. Se sono certo di portarli a scadenza, avrò solo il primo problema. Se invece le cose cambiano — e in 4-5 anni i piani della vita possono cambiare eccome — ecco che rischio di dover liquidare il mio capitale in un contesto sfavorevole.

Anche qui, non è che stiamo parlando di tragedie.

Se ho titoli con duration 4 e i rendimenti salgono di 2 punti (per la combinazione tra tassi di interesse più alti e credit spread più largo), il prezzo della mia obbligazione perde l’8%, parzialmente compensato dalle cedole che ha pagato fino a quel momento.

Ma non sottovaluterei le incognite della vita.

Sui nostri sempre più complicati file Excel tutto è perfettamente chiaro e lineare.

Poi succedono cose e dobbiamo cambiare i piani.

Sfiga vuole che spesso i nostri piani non cambiano durante le migliori condizioni di mercato, ma come noto i colpi di sfortuna sono come le ciliegie e vanno sempre in coppia.

Ora, fatto tutto sto resoconto, rispondiamo a due domande.

UNO: qual è lo strumento migliore e

DUE: perché un portafoglio fatto unicamente di azioni e cash probabilmente non è l’ideale.

PRIMA RISPOSTA.

Non sarò molto fantasioso: un mix di questi strumenti è probabilmente la scelta migliore.

Chiaramente dipende molto dagli importi in gioco.

Se ho 10.000 € di liquidità da gestire, non ha senso polverizzarli in mille strumenti diversi.

Se inizio ad avere 100.000 € di liquidità, allora ci sta non avere tutte le uova nello stesso paniere, anche se si tratta di strumenti a basso rischio.

Nella mia persona situazione mi trovo a dover gestire la liquidità per queste tre ragioni:

– Per il fondo di emergenza;

– Per le tasse che chiaramente pago in un momento posticipato rispetto a quando incasso; e infine

– Per una spesa abbastanza importante che dobbiamo fare entro un paio d’anni.

L’importo che abbiamo non abbiamo investito e che abbiamo quindi deciso di mettere in strumenti a basso rischio per questi tre scopi è composto da un mix tra:

– Un conto deposito svincolabile, scadenza 2026;

– Un ETF monetario;

– Un ETF sui governativi europei 0-6; e infine

– Un mix di titoli di Stato Italiani, Tedeschi, Francesi e Olandesi con scadenza nei prossimi 3 anni.

Non è che qualcuno di questi strumenti in sé sia rischioso, soprattutto nel breve.

Però solitamente la liquidità è una cosa che quando serve, serve subito e senza intoppi.

Diversificare su più strumenti lo trovo una forma di serenità a costo zero.

Paradossalmente un -30% sull’azionario non mi cambia la vita, mi fa solo girare le palle.

Mentre non avere accesso alla mia liquidità proprio quando mi serve, quello sì che mi cambia la vita, quindi meglio non rischiare.

Solo un’accortezza.

Ci sono delle situazioni in cui può capitare di avere MOLTA liquidità da parcheggiare.

Caso classico è: vendo una casa, oppure ricevo il TFR, oppure mi arriva un’eredità, insomma ci sono situazioni che una volta nella vita possono capitare a tutti, in cui magari di colpo mi trovo a dover gestire 100.000, 500.000, magari un milione di euro in cash.

Se per pigrizia metto tutto in ETF monetario, come il classico XEON onnipresente in ogni messaggio che ricevo sull’argomento, così come in ogni post su reddit, anche un milione di euro sono noccioline per un fondo che gestisce oltre 16 miliardi.

Però quando si tratta di liquidarlo attenzione a non fare tutto in un colpo solo, perché rischiate di pagare uno spread elevato.

Guardate sempre il book, su Fineco per esempio è molto chiaro, e si vede la domanda di titoli e il prezzo offerto.

Su Borsa Italiana, come abbiamo verificato nella live con Paolo di lunedì sera, XEON scambia anche 20 milioni al giorno, ma magari il prezzo più conveniente è disponibile solo per 100.000 €.

Basta quindi vendere un po’ per volta nello spazio di 1-2 settimane e finché parliamo di cifre di questo tipo non c’è problema.

LA SECONDA RISPOSTA è invece un po’ più complicata.

L’errore solitamente è di prospettiva.

Molto spesso mi viene detto: ma scusa, gli ETF obbligazionari sono in perdita da 10 anni, non rendono una fava, sono correlati alle azioni, non mi proteggono una cippa, ma qual è il senso di averle in portafoglio? Non è meglio che con il mio — che so — 60/40, invece che fare 40% ETF obbligazionari sto 40% lo metto in un ETF monetario o negli altri strumenti di cui abbiamo parlato oggi?

Mi rendono sempre un 2,5-3% circa all’anno, zero volatilità, se i tassi salgono questi rendono pure di più, sto una crema.

No?

No.

È il motivo si chiama: estrapolazione.

Stiamo estrapolando una tesi di lungo termine basandoci sull’esperienza di questi ultimi anni — peraltro viziati da quella grande aberrazione che sono stati i tassi a zero per un decennio prima del 2022.

Immaginatevi che questo podcast, invece che nel 2023, l’avessi lanciato nel 2013.

Ok, lasciamo perdere che nel 2013 non c’era justetf, c’erano 4 ETF in croce in Europa e forse i podcast nemmeno esistevano.

Però, a parte i dettagli tecnici, facciamo finta che scopriate The Bull 10 anni fa e c’era sto tizio che vi diceva “guardate che c’è sta cosa fighissima che si chiama ETF, puoi usarli per replicare azioni, obbligazioni, oro o quel che ti pare, Regola di The Bull, Goal based investing, 60/40, Golden Butterfly, All Weather e via dicendo, tutto l’ambaradan di cui parlo qui in questo decennio”.

Voi mi avreste fatto esattamente il commento opposto, dicendomi.

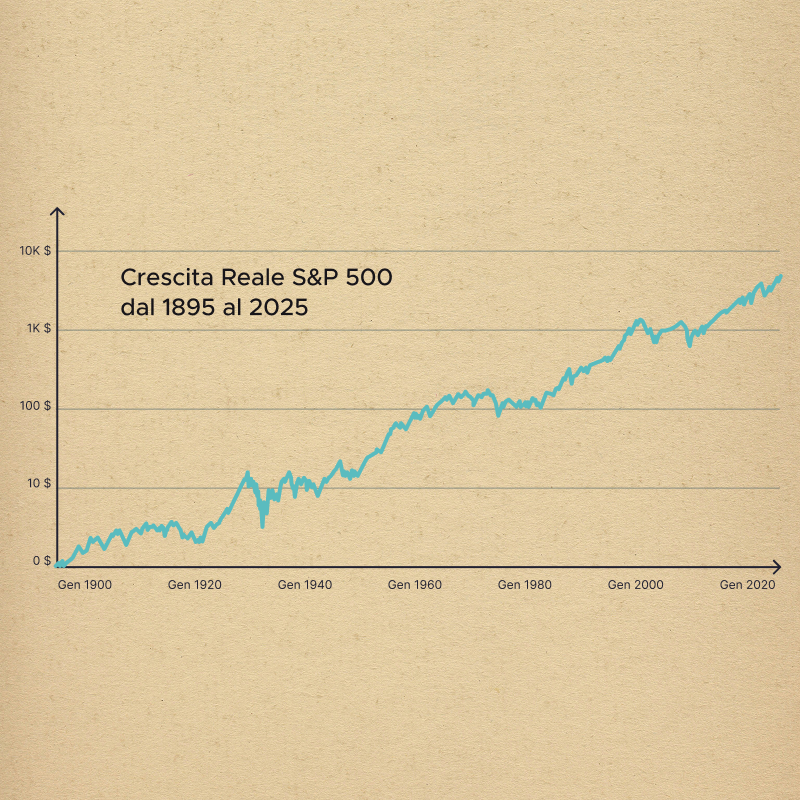

Ma che dici? Sono 13 anni che l’azionario globale non ha guadagnato un euro rispetto, da gennaio 2000 a giugno 2013, quando avrei pubblicato il primo episodio, il rendimento dell’MSCI world sarebbe stato ZERO PERCENTO. Zero. Con piacevoli picchi negativi fino al -56% nel 2009.

Nello stesso identico periodo, invece, il FTSE Developed World Gorvernment Bond avrebbe reso il 3,2% all’anno di media.

Ma di cosa stiamo parlando?

Qual è il senso di investire in azioni?

Pazzesco no?

Oggi una conversazione del genere vi sembrerebbe assurda.

Nessuno di voi mette in dubbio l’investimento azionario, perché è quello dove si fanno i big money, mentre investire in obbligazioni vi sembrano soldi sprecati.

Però appunto ciò è perché estrapoliamo delle tesi di lungo termine a partire da fatti piuttosto recenti.

Qual è la verità però?

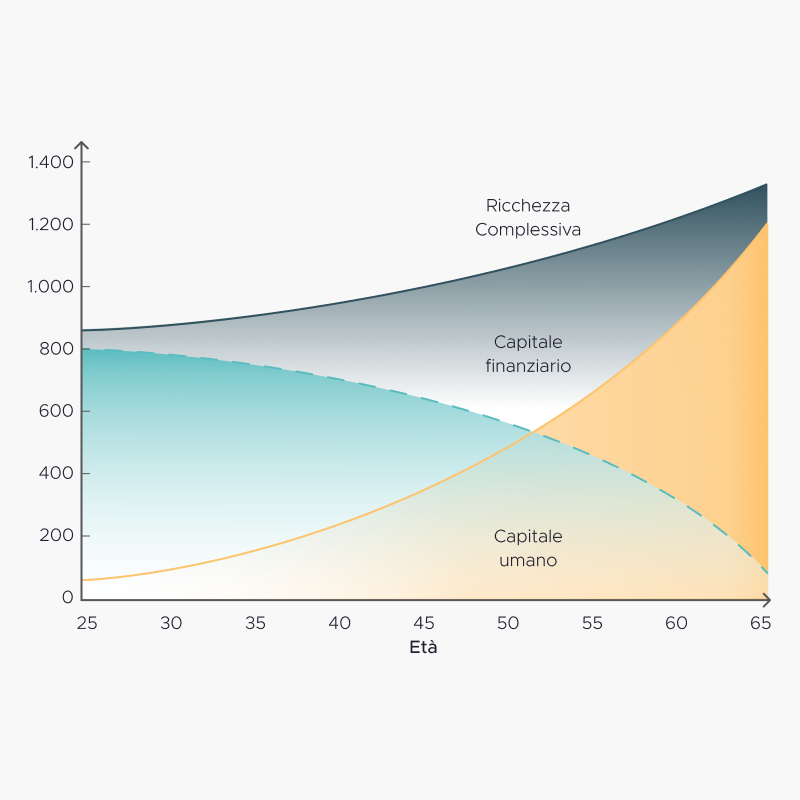

La verità è che i titoli obbligazionari con scadenze intermedie pagano un term premium.

Ciò pagano il fatto che avere un’esposizione sistematica al rischio duration — che poi vuol dire avere in portafoglio obbligazioni che scadono nei prossimi 6-7-10 anni — comporti un rischio, cosa che il cash non ha.

Di conseguenza, una volta che facciamo zoom out e allarghiamo lo sguardo, è difficile sostenere che uno strumento a zero rischio nel lungo termine possa avere un rendimento maggiore di uno che paga un risk premium.

Infatti confrontiamo per esempio il FTSE Developed World Government Bond con un ETF monetario — uso XEON per comodità.

Ho i dati dal 2003 ad oggi e il risultato è chiaro:

– Rendimento medio dei titoli di stato dei paesi sviluppati è stato: 2,14%

– Rendimento del cash: 1%.

E chiaramente ciò è viziato dal fatto che negli ultimi 3 anni i bond hanno preso una sberla colossale nel 2022, mentre gli strumenti monetari ne hanno beneficiato, altrimenti il divario sarebbe più ampio.

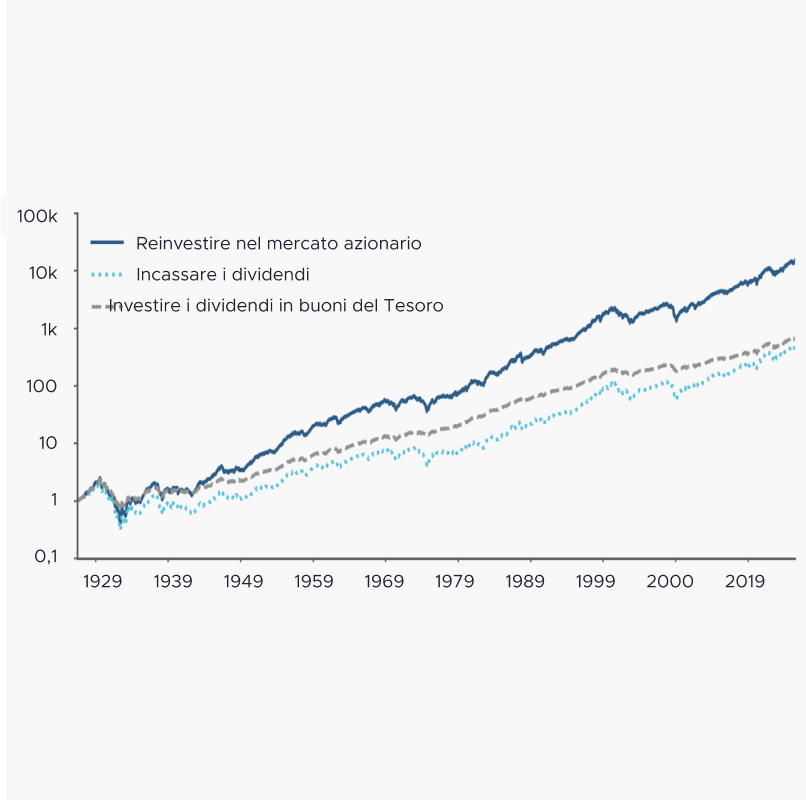

Se vogliamo una statistica più di lungo termine, andiamo a confrontare negli ultimi 40 anni i Treasury decennali con i T-bills a 1 mese, l’equivalente americano di quello che qui potremmo considerare lo Short-term rate.

Ma non prendiamo il rendimento nominale, perché è viziato dai diversi regimi inflazionistici. Prendiamo il rendimento reale, che quindi è paragonabile in qualunque epoca e tra diversi mercati.

Treasury decennali: 2,8% di rendimento medio annuo composto REALE, al netto dell’inflazione.

T-bills: 0,4%. Praticamente zero rendimento. Ha solo compensato l’inflazione.

Qual è però il risvolto sui portafogli in termini di asset allocation?

Non è solo una questione di rendimento assoluto nel lungo termine e il fatto che, per definizione, i bond devono rendere più del cash.

Ma è proprio il ruolo dei bond nel portafoglio che è diverso da quello del cash.

Noi partiamo dal presupposto che le azioni sono ciò che rendono di più nel lungo termine e che invece la parte non azionaria del portafoglio serve a ridurre il rischio, la volatilità ecc. ecc.

Prendiamo allora il solito 60/40 e confrontiamolo con un 60/40 fatto di azioni e cash.

Partiamo da un backtest europeo, MSCI World + Titoli di stato paesi sviluppati contro MSCI World + Cash.

Negli ultimi 3 anni il 60/40 con il cash avrebbe reso molto di più, quasi l’8% all’anno contro meno del 6%.

Ma negli ultimi 20 il portafoglio con i titoli di stato, ribilanciato annualmente, avrebbe prodotto 60 basis point all’anno in più in media, 0,6%.

Facciamo un backtest più lungo, 40 anni, con i portafogli americani.

S&P 500 + Treasury: 9,9% di rendimento medio annuo.

S&P 500 + T-bills: 8,6% – un’enormità in meno.

Il motivo di questa differenza di performance è duplice:

– Uno è diretto: avere un’esposizione sistematica al term premium delle obbligazioni con scadenza non breve paga un rendimento in media maggiore;

– L’altro è indiretto: è vero che quando l’inflazione sale è meglio avere cash che bond. Ma quando c’è una recessione è vero il contrario. Tassi che scendono premiano i bond, solitamente proprio quando le azioni soffrono.

L’effetto combinato di questi due fattori ha fatto sì che storicamente in media un portafoglio con azioni e bond abbia avuto una performance miglior di uno con azioni e cash.

Uno potrebbe chiedersi?

Ma allora la soluzione perfetta non sarebbe avere Obbligazioni indicizzate all’inflazione?

Avrei i famosi capra e cavoli insieme.

Quando i tassi scendono si apprezzano, quando i tassi salgono pagano interessi più alti.

Vinciamo sempre.

Sì certo.

Come no.

Ovviamente non può esistere in finanza una soluzione che ha solo aspetti positivi e nessun aspetto negativo.

Gli inflation linked hanno l’eccellente caratteristica di pagare degli interessi allineati all’andamento dell’inflazione. Ma ovviamente questa cosa è positiva quando sale, ma negativa quando scende.

Se confronto un 60/40 con MSCI World + Euro Government Aggregate Treasury e con un 60/40 fatto allo stesso modo ma inflation linked, il risultato degli ultimi 20, 15 e 10 anni sarebbe stato piuttosto simile, con il portafoglio non inflation-linked paradossalmente leggermente meno volatile.

Solo negli ultimi anni ovviamente quest’ultimo avrebbe fatto meglio, ma chiaramente ciò non dice nulla in prospettiva.

Per come funziona un ETF inflation-linked rispetto ad un ETF obbligazionario analogo, mi vien da dire

che il rendimento medio atteso da un inflation-linked sia inferiore, perché in qualche modo la “protezione dal rischio inflazione” ha un costo implicito incorporato nel rendimento. Non potrebbe ovviamente esserci uno strumento che offre una protezione a costo zero.

Ora, tornando al pensiero “meglio il cash delle obbligazioni”, perché molti pensano che avere “cash on the sideline”, cioè della liquidità da parte, di fianco all’investimento azionario, sia un’idea strategicamente vincente?

Perché dicono:

– Mi tolgo il rischio tassi;

– Mi prendo comunque un rendimento;

– E quando l’azionario fa i buchi per terra, io ho “dry powder”, cioè polvere da sparo pronta per entrare sul mercato e comprare a prezzi di saldo.

E’ un tema che abbiamo dibattuto tante volte, ma anche qui val la pena riprenderlo velocemente.

Intanto, risposta breve: tenere cash da parte da investire in azioni quando ci sono delle correzioni IN MEDIA non funziona.

Tra i tanti studi che si sono occupati di questo tema, uno molto semplice e interessante è stato fatto da Vanguard nel febbraio 2023 e ha mostrato come l’investimento “secco”, lump-sum, una cifra unica messa tutta insieme dentro al mercato azionario, batterebbe un investimento tramite dollar-cost-averaging nel 67% dei casi — e questo dato è sorprendentemente simile in tutti i mercati sviluppati.

Per i dettagli su come sono è stato calcolato questo valore, vi lascio il link in descrizione.

OK questo non è il caso del cash tenuto da parte e investito solo quando ci sono le correzioni, ma spiega esattamente qual è il motivo per cui investire solo durante le correzioni non è una buona idea: il mercato passa in media molto più tempo a crescere di valore che a contrarsi, di conseguenza tenere cash da parte espone ai seguenti rischi:

– Il primo è di entrare nel mercato, comunque, a prezzi più alti di quanto non si sarebbe fatto rimanendo sempre investiti. Se nel 2014, ai nuovi massimi dell’MSCI World, mi fossi tenuto cash da parte pronto per entrare al primo -20% avrei dovuto aspettare il Covid. IL problema che anche al fondo della crisi del Covid nel marzo 2020, il prezzo in euro di un ETF sull’MSCI World era il 50% in più di quello del 2014. Certo, a volte puoi indovinare degli ingressi tempestivi sul mercato e sentirti un predestinato del trading. Ma la verità è che in media, nel corso di un’intera vita di investimento, questa strategia ha un rendimento atteso inferiore rispetto a stare sempre investiti.

– Il secondo rischio riguarda la capacità di indovinare i momenti di ingresso. Avrete toccato con mano nelle ultime settimane che il mercato ha dei crolli e dei rimbalzi inattesi. È molto difficile identificare in anticipo i momenti giusti prima di entrare. Nick Maggiulli, in un famoso articolo del 2019 che avevo già citato e che si intitola Even God Couldn’t beat dollar cost averaging, aveva dimostrato due cose:

– La prima è che in media, su lunghi orizzonti temporali — mi pare avesse considerato periodi rolling di 40 anni dal 1926 a 2019 — la strategia buy the dip ha un rendimento atteso inferiore a investire costantemente, mese dopo mese, tutto il risparmio che uno ha disposizione. E questo anche se fosse Dio ad investire, cioè se sapesse sempre esattamente quando il mercato tocca il fondo tra due all time high, se sapesse quindi sempre in anticipo qual è il momento MIGLIORE per investire.

– La seconda è che mancare anche solo di 2 mesi il bottom, porta la strategia buy-the-dip a sottoperformare un banalissimo PAC il 97% delle volte.

Anche questo articolo ve lo linko in descrizione.

– E poi c’è una cosa che Ben Carlson aveva raccontato quando era venuto qui. Quando sei seduto tranquillamente sul cash, vedi una crisi con la C maiuscola, il mercato che fa -30 e passa percento e l’economia tutt’intorno a te che cade a pezzi, con i media che ti bombardano annunciando la fine del mondo, ci sono pochissime persone sulla Terra che in quel momento sono in grado di dire: “ah che bello, siamo sull’orlo del collasso dell’economia globale. Adesso sì che prendo i miei soldi, che si sono risparmiati il bagno di sangue fino ad ora, e li butto nel mercato”. Non lo fai. Non entri più. Resti cash per sempre. Anzi, resti cash finché il mercato non fa un lungo bull market, a quel punto di convinci, rientri e poi lì ricrolla di nuovo.

Quindi, per riassumere: basandoci sui dati storici dei principali mercati azionari e in particolare dell’S&P 500:

– Se ho una somma a disposizione da investire in media conviene investirla tutta subito e non diluirla

– Mentre fare dollar-cost-averaging, cioè fare un pac ogni mese con i risparmi che mettiamo da parte dal nostor reddito, in media conviene che tenerli in cash e aspettare il dip, aspettare la correzione del mercato.

Ovviamente noi abbiamo questo pensiero — cioè che tenere del cash da parte sia meglio che buttarlo sempre dentro tutto insieme nel mercato perché abbiamo una serie di note distorsioni psicologiche.

Meir Statman, professore di Finanza comportamentale alla Santa Clara University che avevamo già incontrato perché aveva scritto il famoso paper insieme a Harry Markowitz in cui di fatto avevano unito goal based investing e modern portfolio theory (riascoltarsi l’episodio 174 se non sapete di che cacchio sto parlando), dicevo Meir Statman scrisse un paper nel 1995 (anche questo in descrizione) in cui spiegava che l’avversione alle perdite e i nostri bias cognitivi ci rendono propensi a investire in maniera progressiva anche se avremmo la possibilità di investire in un colpo solo, perché la prospettiva di perdere i nostri soldi pesa di più della mancata opportunità di avere rendimenti maggiori.

Questa cosa, benché razionalmente subottimale, ha il vantaggio di migliorare la disciplina di investimento soprattutto per l’everyday investor, per l’investitore che non passa troppo tempo ad approfondire le tematiche di cui parliamo qui.

Per chi invece è in grado di anteporre i numeri al nostro istinto emotivo, beh, credo sia importante ribadire questi concetti perché molto spesso pensiamo esistano delle scorciatoie per fare più soldi più velocemente — e in realtà è proprio in queste scorciatoie che rischiamo di fare i danni peggiori, sviati da una percezione sbagliata su come funziona l’aritmetica di lungo termine dell’investimento azionario.

William Bernstein, il mitologico neurologo autore dei 4 Pilastri dell’Investimento, disse che il grosso del successo nella nostra vita di investitori dipende da come ci comportiamo nel 2% del tempo in cui succedono le cose più estreme sui mercati.

Avere quindi una lucida comprensione di come comportarsi e adottare delle regole sistematiche di investimento è quindi una chiave imprescindibile per il nostro successo finanziario a lungo termine.

Bene cari miei, per oggi ci fermiamo qui, spero di avervi raccontato cose interessanti e che abbiate trovato utile trascorrere insieme, anche oggi, questa mezzora di chiacchiere su strumenti e principi di investimento.

Domenica prossima invece ci prendiamo una pausa da tematiche strettamente legate a finanza e investimento per parlare invece di un tema estremamente pratico con un impatto estremamente significativo sulle nostre finanze quotidiane.

Era da tanto che aspettavo di poterne parlare, in molti me lo avevate chiesto ma non è argomento su cui ho una competenza diretta ma finalmente avremo un ospite che ne sa come poche altre persone in Italia: parleremo di assicurazioni, in particolare di quelle che hanno un certo peso sul budget della maggior parte delle famiglie, come quella per l’auto e per la casa e soprattutto come sceglierle al meglio e come risparmiare soldi veri, con Andrea Ghizzoni, una carriera pazzesca tra McKinsey, Tencent e Vodafone e oggi Amministratore Delegato di Facile.it Assicurazioni.

Non perdetevelo perché è bello parlare dei massimi sistemi, ma sappiamo bene quanto risparmiare centinaia di euro ogni anno può fare la differenza sui nostri portafogli, più che ottimizzare lo Sharpe Ratio alla terza cifra decimale.

Nel frattempo vi invito come sempre a mettere segui e attivare le notifiche su Spotify, Apple Podcast o dove ci ascoltate e a lasciare una recensione a 5 stelle per supportarci e permetterci di continuare a produrre contenuti che mentre con una lacrima salutano il pensionamento della leggenda extraterrestre di Omaha, vi raccontano come gestire al meglio la vostra liquidità senza farvi ingannare dalle sue illusioni sempre nuovi.

Per questo episodio invece è davvero tutto e noi ci rivediamo domenica prossima per capire come risparmiare al massimo su tutte le assicurazioni che abbiamo e come usarle per migliorarci la vita , sempre qui, naturalmente, con The Bull Il tuo podcast di finanza personale.

Bentornati a The Bull — il tuo podcast di finanza personale.

Il 3 maggio 2025, volenti o nolenti, sarà per sempre una data storica per tutti coloro che, come noi, amano questo meraviglioso mondo della finanza e degli investimenti.

Nel corso del tradizionale raduno che ogni anno riunisce ad Omaha, Nebraska, decine di migliaia di investitori da tutto il mondo — al punto da diventare nota come la Woodstock della finanza — il più grande investitore di tutti i tempi passati, presenti e futuri ha comunicato la seconda peggiore notizia che avremmo voluto sentire: dopo 6 decadi e un rendimento complessivo di oltre il 5.502.284%,

sua maestà, Warren Buffett, a fine anno lascerà la guida di Berkshire Hathaway.

Al suo posto subentrerà Greg Abel, che Buffett da anni sta preparando al ruolo, ma sinceramente non riesco ad immaginarmi una poltrona più scomoda di quella dove per oltre mezzo secolo ha seduto la più grande leggenda della storia della finanza.

Sarebbe come andare a giocare nei Bulls dopo l’addio di Michael Jordan, o cantare nei Queen dopo la morte di Freddy Mercury.

È vero, ci sono stati molti casi di nuovi CEO che forse hanno fatto pure meglio dei loro leggendari predecessori. Due casi su tutti: Tim Cook si è dimostrato un manager molto più competente di Steve Jobs alla guida di Apple e Satya Nadella non ha fatto rimpiangere più di tanto Bill Gates in Microsoft.

Ma per quanto Jobs e Gates sono stati due fenomeni, poche persone nel mondo del business hanno raggiunto un livello di idolatria tale a quello di Warren Buffett.

Warren Buffett è stato, è e sarà per sempre l’unica rockstar della finanza.

Ha fatto bene Jason Zweig, il più importante editorialista del WSJ, a scrivere che “There will never be another Warren Buffett”.

Zweig, che non c’entra niente con lo Zweig Breadth Thrust di cui abbiamo citato nello scorso episodio, è solo un caso di omonimia, dicevo Jason Zweig ha identificato chiaramente le 3 cause per cui non ci sarà mai più un altro Warren Buffett:

– Buffett è nato nel posto giusto al momento giusto, ossia gli Stati Uniti degli anni ’30, e ha potuto beneficiare di un’istruzione di primordine alla Columbia, ma soprattutto di conoscere il suo più grande mentore, padre del value investing, Ben Graham, il mitologico autore del libro più citato — e forse meno letto — della storia della finanza: The Intelligent Investor, e tra l’altro Jason Zweig è curatore e commentatore delle ultime edizioni, così come theintelligentinvestor

è il titolo della sua rubrica sul WSJ — quindi sa di che cosa sta parlando.

– Il secondo motivo è che la persona è un vero alieno. Buffett ha sviluppato un’ossessione per il mondo delle azioni a 11 anni e questa non è mai più scemata neanche ora che ne ha 94. Nel corso della sua vita ha letto oltre 100.000 Financial Statements e migliaia di libri. La sua capacità mnemonica è da guinness dei primati. Nei decenni in cui, altro che intelligenza artificiale, nemmeno i personal computer esistevano, Buffett era uno dei più formidabili database finanziari del mondo. Questa conoscenza maniacale, unita al suo straordinario fiuto e alla sua impareggiabile pazienza, gli hanno dato un vantaggio competitivo senza eguali che gli hanno permesso di far ottenere all’azione di Berkshire un rendimento medio anno di quasi il 20% per 6 decenni. 19,6% per 61 anni fa, come dicevamo prima, +5.502.284%. Oggi, invece, una preparazione e una memoria di questo tipo non potrebbero competere con uno smartphone.

– Il terzo motivo è che Buffett, benché a tutti gli effetti sia una via di mezzo tra hedge fund manager e il gestore di un fondo di private equity, con Berkshire creò un veicolo di investimento unico nel suo genere. Una holding, quotata in borsa, che non stacca dividendi e che gli ha permesso di investire in qualunque cosa pensasse fosse giusto e per tutto il tempo che ritenesse opportuno, senza alcun vincolo e senza dover rendere conto ad alcun cliente. Lui non ha clienti, ha solo shareholder, azionisti.

La combinazione di questi tre fattori — e anche il diverso contesto storico — fanno sì che la sua leggenda resterà inarrivabile.

Il grande Jim Simons, il geniale matematico fondatore di Renaissance, ottenne per circa 30 anni un rendimento di oltre il 60% all’anno con il suo Medallion Fund. Poi anche questo ha smesso di produrre i suoi fenomenali risultati.

Ma quel rendimento che Buffett ha accumulato per 61 anni resterà un miraggio per chiunque.

Buffett però non è solo un investitore sensazionale.

Anche il personaggio è già nel mito.

La sua straordinaria intelligenza, la sua immancabile ironia, la sua incredibile forma fisica a 94 anni nonostante gli ettolitri di coca cola trangugiata per una vita.

Ogni ambito ha la sua ineguagliabile leggenda, che solitamente diventa tale quando oltre alle competenze specifiche manifesta anche una personalità talmente debordante da diventare la stessa immagine iconica di quell’ambito.

– La fisica ha avuto Albert Einstein;

– L’arte ha avuto Leonardo da Vinci;

– La musica classica Mozart;

– Nello sport, abbiamo avuto Michael Jordan per il basket; Mohammed Alì nel pugilato; Maradona nel calcio.

Allo stesso modo la finanza È Warren Buffett.

E nessuno sarà mai più come lui.

Dicevo all’inizio che sabato 3 maggio abbiamo appreso la seconda peggiore notizia che avremmo mai voluto sentire.

La peggiore in assoluto, invece, spero di non doverla mai commentare in questo podcast.

E lui stesso, a domanda su ciò per cui vorrà essere ricordato, ha risposto anche a sto giro con l’ennesimo colpo della sua geniale ironia:

audio Buffett

Grande Warren.

Continua con la tua saggezza a illuminare la nostra strada.

Ora, detto questo.

Va bene che c’è stata questa notizia clamorosa e che non si poteva non parlarne.

Ma che c’entra con l’episodio di oggi?

C’entra eccome!

Perché uno dei fatti più discussi ultimamente riguarda l’immensa quantità di cash che Warren Buffett ha accumulato negli ultimi due anni: 330 miliardi di dollari, quasi interamente in Treasury Bill, ossia in buoni del tesoro americani a breve termine.

Per darvi un’idea dell’immensità di questa cifra è stato calcolato che Berkshire Hathaway possiede il 5% di tutti i Treasury Bills emessi dal tesoro americano.

Il 5%!

Una cifra mastodontica.

E il numero di messaggi che ho ricevuto a vario titolo sul tema: “Buffett aveva previsto la correzione dei mercati BARRA tenere cash da parte come fa lui per investire al momento opportuno è una buona idea” hanno letteralmente intasato il mio profilo instagram, linkedin e altre forme più o meno ortodosse che avete trovato per contattarmi.

Una volta superata la commozione per le parole di Buffett e della sua abdicazione, inevitabile è stato per me pensare di fare un episodio dedicato a due temi collegati tra loro ossia: dove conviene tenere la liquidità oggi e perché non è una buona idea fare come Warren Buffett e tenersi i soldi da parte.

Tra l’altro, in uno degli episodi di Ask the Compund, uno dei vari contenuti di Ben Carslon, un follower gli ha chiesto: ma che differenza c’è tra tenere i soldi in un high-yield savings account o investirli in bond?

Traducendo la domanda in italiano: cosa cambia tra tenere la liquidità in un conto deposito, in uno strumento monetario o in obbligazioni?

E rispondere a questa domanda secondo me è molto importante perché spesso noto che c’è un po’ di confusione sulla differenza sostanziale che c’è tra tutti questi strumenti e sul loro scopo nella pianficazione finanziaria di ciascuno di noi.

Partiamo da qui, cerchiamo di risolvere questo dilemma e poi passiamo all’eterna domanda sull’opportunità di tenere del cash da parte, in uno di questi strumenti, da sparare dentro al mercato quando questo ha un tonfo, così da risparmiarci sofferenza e godere solo di extra guadagni.

Ahahahaahaha… seeeee… come no.

Quindi.

ATTO PRIMO: dove è meglio tenere la liquidità?

Ovviamente non c’è quasi mai una risposta univoca ad una domanda di natura finanziaria — e questa non fa eccezione. Dipende dalle proprie esigenze e — diciamoci la verità — anche dalle proprie preferenze.

Però intanto un modo per avere tutte queste tre opzioni in un unico luogo è Fineco, sponsor di questo episodio e banca che utilizzo da anni per la gestione sia dei miei risparmi che dei miei investimenti.

All in one, con il conto Fineco è possibile avere una vasta gamma di possibilità: diverse soluzioni di conto deposito, ETF monetari negoziati sulle principali borse europee, alcuni dei quali a zero commissioni (così come altre centinaia di ETF di Ishares, Amundi, Xtrackers e Fidelity), e l’accesso al MOT, il mercato obbligazionario telematico di Borsa Italiana per acquistare titoli di Stato a condizioni competitive.

Se fosse di vostro interesse, in descrizione trovate un link per aprire un conto Fineco con canone a zero per 12 mesi e un codice per avere 60 operazioni d’investimento gratuite per i primi 6 mesi.

Il link è affiliato a Fineco, se aprite un conto attraverso di esso il sottoscritto percepirà una commissione, investire comporta dei rischi e questo podcast può causare dipendenza, ossessione compulsiva per i mercati finanziari e antipatia nei vostri confronti da parte di parenti e conoscenti che cercherete a vostra volta di ossessionare ad ogni ricorrenza.

E anche oggi ci siamo guadagnati l’agognata pagnotta.

Allora, per prima riprendiamo alcuni concetti classici di cui parlavamo soprattutto all’inizio di quest’avventura che poi è pian piano diventata un monumentale podcast con centinaia di migliaia di appassionati.

Lasciamo un attimo da parte tutto il discorso legato a investimenti e portafogli e concentriamoci per un attimo su una cosa basilare: non possiamo non avere del cash, della liquidità.

Questa serve fondamentalmente a tre cose:

– Numero UNO: alla gestione delle spese quotidiane più o meno standard;

– Numero DUE: al fondo di emergenza;

– Numero TRE: alla gestione di spese che intendiamo sostenere nel breve-medio termine. Tipicamente, il caso più diffuso è l’acquisto di una casa.

– E poi ci sarebbe la numero QUATTRO, ossia: tengo soldi cash perché ciò fa parte della mia strategia di investimento.

Ora, sul discorso delle spese quotidiane, non c’è molto da dire, quelli vanno sul conto corrente e tanti saluti.

Io e mia moglie abbiamo l’equivalente di circa 3 mesi di spese sui conti correnti — e questa è l’unica parte del nostro patrimonio liquido che non matura alcun genere di rendimento.

Su tutto il resto, invece, la cosa migliore è naturalmente mettere i nostri soldi in strumenti che abbiano queste caratteristiche:

– Devono produrre un rendimento;

– Devono essere estremamente liquidi;

– Devono essere facilmente accessibili in ogni momento.

Oggi non stiamo a fare troppa distinzione tra i soldi che vanno nel fondo di emergenza e quelli che invece intendo utilizzare per altri scopi di breve termine.

C’è anche chi sostiene, come il mio amico Nicola Protasoni, che tutto il discorso del fondo di emergenza sia fondamentalmente inutili e che l’unica cosa che conta è il portafoglio nel suo complesso.

Però non entriamo in questo discorso e limitiamoci a capire che differenza c’è tra i vari strumenti adatti alla gestione della liquidità.

Prima di fare questo, però, ribadiamo un concetto che forse non sempre è passato in maniera chiara.

Tutti gli strumenti di investimento a basso rischio sono prestiti, siano essi conti deposito, strumenti monetari o bond o quel che vi pare.

Come tali, il loro rendimento è indissolubilmente legato a quello dei tassi di interesse.

Ora attenzione bene:

– La buona notizia è che quando i tassi di interesse sono più alti, allora gli interessi pagati su tutte le forme di prestito sono più alti, quindi depositi, fondi monetari e bond genereranno dei rendimenti maggiori.

– La cattiva notizia, però, è che solitamente i tassi di interesse si muovono con l’inflazione. Di conseguenza bisogna sempre ricordarsi che in un contesto con tassi di interesse elevati (o comunque più elevati che in passato) il valore reale dei nostri soldi si riduce maggiormente, perché probabilmente avremo a che fare con un’inflazione a sua volta elevata.

Questo cosa significa?

Significa che, in termini reali, avere per esempio un conto deposito che paga il 4% quando c’è un’inflazione media del 3,5% è come avere un interesse del 2% con l’inflazione al 1,5%, al netto della marginale imprecisione matematica contenuta in questa frase.

Dico questo perché c’è spesso grande entusiasmo davanti alla proliferazione di strumenti che remunerano la liquidità o che comunque pagano un rendimento interessante a fronte di un rischio molto basso.

Questo è tutto bellissimo — e bene che ci sia, ma bisogna sempre tenere a mente il fatto che se ricevo un interesse elevato senza mettere a rischio i miei soldi, probabilmente il mio rendimento REALE sarà molto contenuto.

Tutto questo non è irrilevante ai fini del discorso di oggi e ci serve per capire due cose molto importanti:

– La PRIMA è che non tutti gli strumenti che pagano oggi un certo interesse sulla nostra liquidità sono uguali;

– La SECONDA — boh non so bene come definirla — ma ha che fare con il fatto che tantissimi portafogli che vedo o che vedo commentare da altri miei amici divulgatori come Paolo, Giorgio e Pietro considerano chiaramente gli strumenti cash un’alternativa migliore alla componente obbligazionaria del portafoglio d’investimento.

Cerchiamo di spiegare bene queste due cose, partendo dalla differenza tra le principali soluzioni per la gestione del cash a breve termine.

Primo strumento: il conto deposito.

Quando parliamo di fondo di emergenza e scegliamo di metterlo in un Conto deposito, naturalmente l’unica opzione accettabile è un fondo svincolabile.

Qui però estendiamo il discorso più in generale, invece, considerando indistintamente tutti i conti deposito, a partire dalla sua forma classica: vincolato da 6 a 60 mesi.

Oggi non ci sono particolari offerte in giro, che mi risulta.

Quasi tutti gli istituti bancari offrono dal 2,5 al 3,5%, a seconda della durata del vincolo, ma questi interessi sono quasi sempre più bassi nelle formule svincolabili.

Il conto deposito ha naturalmente dei PRO e dei CONTRO.

I PRO:

– Intanto non richiede l’accesso ai mercati e si attiva facilmente come un normale conto corrente; per chi è alle prime armi con gli investimenti ed è un po’ spaventato dall’idea di investire in strumenti quotati, la familiarità della banca può essere un vantaggio psicologico.

– Fino a 100.000 € i depositi sono garantiti dal fondo interbancario.

– Ma soprattutto il tasso di interesse è bloccato. Se io oggi vincolo un certo importo per, che so, 36 mesi al 3%, i tassi di interesse possono andare a zero e io comunque mi prendo il 3%

Veniamo ai CONTRO:

– Nelle forme più remunerative vincolate è chiaramente uno strumento più rigido;

– La tassazione degli interessi è quella delle rendite finanziarie, quindi 26%, mentre vedremo che altri strumenti hanno una tassazione più conveniente;

– Poi, spesso l’interesse non è composto, nel senso che molti conti deposito pagano x% all’anno sul vostro capitale, ma se gli interessi non vengono reinvestiti su questi non si matura un ulteriore rendimento. Sulle brevi durate di strumenti di questo tipo non è che crolli il mondo, però bisogna saperlo.

– Infine, ciò che prima abbiamo descritto come pro, il fatto che gli interessi sono bloccati fino alla scadenza, è chiaramente un contro se i tassi salgono, perché in quel caso potrei non poter svincolare i miei soldi e reinvestirli in qualcosa che rende di più.

Come sapete io ho una parte del mio fondo di emergenza in un conto deposito.

Ma al di là di questo scopo, forse condividerete con me tra qualche minuto che probabilmente esistono strumenti migliori per la gestione della liquidità di breve-medio termine.

Veniamo agli ETF Monetari.

Si tratta chiaramente di un ETF che investe in strumenti del mercato monetario, che sono tipicamente titoli di stato a breve termine, buoni del tesoro o altri strumenti molto liquidi che seguono l’andamento dei tassi monetari, come ad esempio lo Short-term rate in Europa.

Per lo stesso motivo, anche etf che investono per esempio in titoli di stato dell’eurozona con scadenza entro i 6 mesi possono essere considerati quasi come degli ETF monetari, con marginali differenze di comportamento.

PRO e CONTRO sono praticamente i rispetti inversi di quelli del conto deposito:

– I PRO sono che:

– Sono estremamente liquidi e posso riprendermi i miei soldi in qualunque momento durante l’orario di apertura della borsa in cui è quotato.

– Avendo come sottostanti titoli di stato, spesso la tassazione è vicina al 12,5%, quindi a parità di rendimento, il rendimento netto di un ETF monetario è maggiore di un deposito.

– Inoltre il rendimento si compone automaticamente, a meno che usi uno strumento a distribuzione.

– Infine, seguendo l’andamento dei tassi di interesse, se la Banca Centrale di riferimento li alza, il rendimento dell’ETF monetario aumenta di conseguenza, facendone quindi uno strumento molto valido durante scenari in cui l’inflazione accelera.

Ovviamente con il caveat di cui parlavamo prima: quando nel 2023 un ETF monetario europeo è arrivato a rendere il 4%, benissimo, ma se nel frattempo l’inflazione era ancora al 5-6% e l’anno prima aveva toccato il 12%, non è che avessi un rendimento reale.

Però chiaramente sarebbe stato meglio avere soldi qui che in obbligazioni a lunga duration, che come sappiamo tra il 2022 e i l 2023 sono sprofondate per la nota legge tassi di interesse su, prezzi giù.

– I CONTRO sono praticamente i pro del conto deposito:

– Serve un conto titoli e l’accesso ad una borsa;

– Non c’è nessuna garanzia — anche se una perdita su uno strumento monetario può essere causata solo da un evento così grave che non sono certo che il fondo di garanzia interbancario funzionerebbe comunque;

– Infine, in un contesto di tassi decrescenti — in particolare durante una recessione economica — pagano un interesse via via minore.

Questa cosa è molto importante da ricordare, perché ogni tanto qualcuno mi solleva un’obiezione tipo: “ma a fianco alla parte azionaria del mio portafoglio, non è meglio avere un ETF monetario invece che ETF obbligazionari?”.

E la risposta è più no che sì.

Per capire pienamente il motivo, spieghiamo anche gli ultimi due strumenti.

Allora ETF obbligazionari ultrashort.

Solitamente si tratta di ETF che replicano bond societari a scadenza molto breve, in media sotto i 6 mesi.

Per ovvie ragioni, il loro andamento è molto simile a quello di un ETF monetario.

In alcuni casi hanno un rendimento leggermente superiore perché trattandosi di bond societari solitamente pagano un credit spread, cioè un rendimento supplementare rispetto ai titoli di stato risk-free per il fatto di essere maggiormente rischiosi.

Tuttavia, la tassazione al 26% probabilmente porta il rendimento netto a pari con un ETF monetario.

E infine ci sono i TITOLI DI STATO a breve o media scadenza, in questo caso parliamo di singole obbligazioni.

Qui abbiamo in qualche modo un ibrido tra le caratteristiche del conto deposito e uno strumento monetario.

Probabilmente singoli titoli di stato possono essere una soluzione da considerare se ci sono queste tre circostanze:

– Ho in previsione una certa spesa in un orizzonte di medio termine, non so: da qui a 5 anni per esempio. Oltre è difficile che uno abbia un piano così preciso.

– Ho già il capitale liquido. E infine

– Voglio bloccare un certo rendimento.

Facciamo un esempio.

Ho 50.000 €, nel 2029 voglio comprare casa, quindi voglio mettere in cassaforte quel capitale, massimizzare il rendimento e minimizzare il rischio.

Se volessi utilizzare titoli di Stato europei che scadono nel 2029, oggi avrei rendimenti che vanno dal 2% dei Bund tedeschi al 2,5% dei BTP.

In mezzo ci sono titoli Francesi, Olandesi, Spagnoli e così via.

Mettere tutti e i 50.000 e in un BTP forse non è la cosa ideale per motivi di diversificazione. È vero che probabilmente il rischio emittente da qui al 2029 non sarebbe così elevato, ma distribuire questi 50.000 € magari su 2 o 3 Paesi forse è meglio.

In questo modo ho 2 vantaggi:

– Il rendimento è bloccato da qui a quando devo comprare casa anche se i tassi dovessero andare a zero;

– E la tassazione è del 12,5%, quindi un rendimento lordo del 2,5% avrebbe più o meno lo stesso rendimento netto di un investimento che rende il 3% ma è tassati al 26%.

Devo però essere più o meno certo che userò i soldi per quello scopo più o meno in quel preciso momento.

Altrimenti incorro in due potenziali rischi.

– Il PRIMO è il rischio inflazione. Se io ho i miei soldi in uno strumento che rende il 2,5% lordo, ma l’inflazione magari inizia a galoppare al 3-4% per un po’ di anni perché, che ne so, salta fuori che mettere dazi a cazzo di cane su qualunque cosa alza i costi di produzione, allora ho un problema. È vero che se porto i titoli a scadenza ricevo indietro il 100% del capitale investito, ma il mio rendimento REALE sarà stato negativo. Può non essere un problema gigante, naturalmente; ma l’importante essere consapevoli che il rimborso a 100 di un titolo di stato non mi dà alcuna garanzia sul rendimento reale che avrò ottenuto nel frattempo.

– Il SECONDO, che è direttamente collegato, è il rischio tassi (a cui si può aggiungere il rischio credito se parliamo di BTP). Da qui al 2029 i tassi possono salire, ma pure il rating sul debito italiano potrebbe scendere, alzando lo spread. Questo avrebbe un impatto negativo sul valore dei miei titoli, soprattutto se ho tutto in BTP. Se sono certo di portarli a scadenza, avrò solo il primo problema. Se invece le cose cambiano — e in 4-5 anni i piani della vita possono cambiare eccome — ecco che rischio di dover liquidare il mio capitale in un contesto sfavorevole.

Anche qui, non è che stiamo parlando di tragedie.

Se ho titoli con duration 4 e i rendimenti salgono di 2 punti (per la combinazione tra tassi di interesse più alti e credit spread più largo), il prezzo della mia obbligazione perde l’8%, parzialmente compensato dalle cedole che ha pagato fino a quel momento.

Ma non sottovaluterei le incognite della vita.

Sui nostri sempre più complicati file Excel tutto è perfettamente chiaro e lineare.

Poi succedono cose e dobbiamo cambiare i piani.

Sfiga vuole che spesso i nostri piani non cambiano durante le migliori condizioni di mercato, ma come noto i colpi di sfortuna sono come le ciliegie e vanno sempre in coppia.

Ora, fatto tutto sto resoconto, rispondiamo a due domande.

UNO: qual è lo strumento migliore e

DUE: perché un portafoglio fatto unicamente di azioni e cash probabilmente non è l’ideale.

PRIMA RISPOSTA.

Non sarò molto fantasioso: un mix di questi strumenti è probabilmente la scelta migliore.

Chiaramente dipende molto dagli importi in gioco.

Se ho 10.000 € di liquidità da gestire, non ha senso polverizzarli in mille strumenti diversi.

Se inizio ad avere 100.000 € di liquidità, allora ci sta non avere tutte le uova nello stesso paniere, anche se si tratta di strumenti a basso rischio.

Nella mia persona situazione mi trovo a dover gestire la liquidità per queste tre ragioni:

– Per il fondo di emergenza;

– Per le tasse che chiaramente pago in un momento posticipato rispetto a quando incasso; e infine

– Per una spesa abbastanza importante che dobbiamo fare entro un paio d’anni.

L’importo che abbiamo non abbiamo investito e che abbiamo quindi deciso di mettere in strumenti a basso rischio per questi tre scopi è composto da un mix tra:

– Un conto deposito svincolabile, scadenza 2026;

– Un ETF monetario;

– Un ETF sui governativi europei 0-6; e infine

– Un mix di titoli di Stato Italiani, Tedeschi, Francesi e Olandesi con scadenza nei prossimi 3 anni.

Non è che qualcuno di questi strumenti in sé sia rischioso, soprattutto nel breve.

Però solitamente la liquidità è una cosa che quando serve, serve subito e senza intoppi.

Diversificare su più strumenti lo trovo una forma di serenità a costo zero.

Paradossalmente un -30% sull’azionario non mi cambia la vita, mi fa solo girare le palle.

Mentre non avere accesso alla mia liquidità proprio quando mi serve, quello sì che mi cambia la vita, quindi meglio non rischiare.

Solo un’accortezza.

Ci sono delle situazioni in cui può capitare di avere MOLTA liquidità da parcheggiare.

Caso classico è: vendo una casa, oppure ricevo il TFR, oppure mi arriva un’eredità, insomma ci sono situazioni che una volta nella vita possono capitare a tutti, in cui magari di colpo mi trovo a dover gestire 100.000, 500.000, magari un milione di euro in cash.

Se per pigrizia metto tutto in ETF monetario, come il classico XEON onnipresente in ogni messaggio che ricevo sull’argomento, così come in ogni post su reddit, anche un milione di euro sono noccioline per un fondo che gestisce oltre 16 miliardi.

Però quando si tratta di liquidarlo attenzione a non fare tutto in un colpo solo, perché rischiate di pagare uno spread elevato.

Guardate sempre il book, su Fineco per esempio è molto chiaro, e si vede la domanda di titoli e il prezzo offerto.

Su Borsa Italiana, come abbiamo verificato nella live con Paolo di lunedì sera, XEON scambia anche 20 milioni al giorno, ma magari il prezzo più conveniente è disponibile solo per 100.000 €.

Basta quindi vendere un po’ per volta nello spazio di 1-2 settimane e finché parliamo di cifre di questo tipo non c’è problema.

LA SECONDA RISPOSTA è invece un po’ più complicata.

L’errore solitamente è di prospettiva.

Molto spesso mi viene detto: ma scusa, gli ETF obbligazionari sono in perdita da 10 anni, non rendono una fava, sono correlati alle azioni, non mi proteggono una cippa, ma qual è il senso di averle in portafoglio? Non è meglio che con il mio — che so — 60/40, invece che fare 40% ETF obbligazionari sto 40% lo metto in un ETF monetario o negli altri strumenti di cui abbiamo parlato oggi?

Mi rendono sempre un 2,5-3% circa all’anno, zero volatilità, se i tassi salgono questi rendono pure di più, sto una crema.

No?

No.

È il motivo si chiama: estrapolazione.

Stiamo estrapolando una tesi di lungo termine basandoci sull’esperienza di questi ultimi anni — peraltro viziati da quella grande aberrazione che sono stati i tassi a zero per un decennio prima del 2022.

Immaginatevi che questo podcast, invece che nel 2023, l’avessi lanciato nel 2013.

Ok, lasciamo perdere che nel 2013 non c’era justetf, c’erano 4 ETF in croce in Europa e forse i podcast nemmeno esistevano.

Però, a parte i dettagli tecnici, facciamo finta che scopriate The Bull 10 anni fa e c’era sto tizio che vi diceva “guardate che c’è sta cosa fighissima che si chiama ETF, puoi usarli per replicare azioni, obbligazioni, oro o quel che ti pare, Regola di The Bull, Goal based investing, 60/40, Golden Butterfly, All Weather e via dicendo, tutto l’ambaradan di cui parlo qui in questo decennio”.

Voi mi avreste fatto esattamente il commento opposto, dicendomi.

Ma che dici? Sono 13 anni che l’azionario globale non ha guadagnato un euro rispetto, da gennaio 2000 a giugno 2013, quando avrei pubblicato il primo episodio, il rendimento dell’MSCI world sarebbe stato ZERO PERCENTO. Zero. Con piacevoli picchi negativi fino al -56% nel 2009.

Nello stesso identico periodo, invece, il FTSE Developed World Gorvernment Bond avrebbe reso il 3,2% all’anno di media.

Ma di cosa stiamo parlando?

Qual è il senso di investire in azioni?

Pazzesco no?

Oggi una conversazione del genere vi sembrerebbe assurda.

Nessuno di voi mette in dubbio l’investimento azionario, perché è quello dove si fanno i big money, mentre investire in obbligazioni vi sembrano soldi sprecati.

Però appunto ciò è perché estrapoliamo delle tesi di lungo termine a partire da fatti piuttosto recenti.

Qual è la verità però?

La verità è che i titoli obbligazionari con scadenze intermedie pagano un term premium.

Ciò pagano il fatto che avere un’esposizione sistematica al rischio duration — che poi vuol dire avere in portafoglio obbligazioni che scadono nei prossimi 6-7-10 anni — comporti un rischio, cosa che il cash non ha.

Di conseguenza, una volta che facciamo zoom out e allarghiamo lo sguardo, è difficile sostenere che uno strumento a zero rischio nel lungo termine possa avere un rendimento maggiore di uno che paga un risk premium.

Infatti confrontiamo per esempio il FTSE Developed World Government Bond con un ETF monetario — uso XEON per comodità.

Ho i dati dal 2003 ad oggi e il risultato è chiaro:

– Rendimento medio dei titoli di stato dei paesi sviluppati è stato: 2,14%

– Rendimento del cash: 1%.

E chiaramente ciò è viziato dal fatto che negli ultimi 3 anni i bond hanno preso una sberla colossale nel 2022, mentre gli strumenti monetari ne hanno beneficiato, altrimenti il divario sarebbe più ampio.

Se vogliamo una statistica più di lungo termine, andiamo a confrontare negli ultimi 40 anni i Treasury decennali con i T-bills a 1 mese, l’equivalente americano di quello che qui potremmo considerare lo Short-term rate.

Ma non prendiamo il rendimento nominale, perché è viziato dai diversi regimi inflazionistici. Prendiamo il rendimento reale, che quindi è paragonabile in qualunque epoca e tra diversi mercati.

Treasury decennali: 2,8% di rendimento medio annuo composto REALE, al netto dell’inflazione.

T-bills: 0,4%. Praticamente zero rendimento. Ha solo compensato l’inflazione.

Qual è però il risvolto sui portafogli in termini di asset allocation?

Non è solo una questione di rendimento assoluto nel lungo termine e il fatto che, per definizione, i bond devono rendere più del cash.

Ma è proprio il ruolo dei bond nel portafoglio che è diverso da quello del cash.

Noi partiamo dal presupposto che le azioni sono ciò che rendono di più nel lungo termine e che invece la parte non azionaria del portafoglio serve a ridurre il rischio, la volatilità ecc. ecc.

Prendiamo allora il solito 60/40 e confrontiamolo con un 60/40 fatto di azioni e cash.

Partiamo da un backtest europeo, MSCI World + Titoli di stato paesi sviluppati contro MSCI World + Cash.

Negli ultimi 3 anni il 60/40 con il cash avrebbe reso molto di più, quasi l’8% all’anno contro meno del 6%.

Ma negli ultimi 20 il portafoglio con i titoli di stato, ribilanciato annualmente, avrebbe prodotto 60 basis point all’anno in più in media, 0,6%.

Facciamo un backtest più lungo, 40 anni, con i portafogli americani.

S&P 500 + Treasury: 9,9% di rendimento medio annuo.

S&P 500 + T-bills: 8,6% – un’enormità in meno.

Il motivo di questa differenza di performance è duplice:

– Uno è diretto: avere un’esposizione sistematica al term premium delle obbligazioni con scadenza non breve paga un rendimento in media maggiore;

– L’altro è indiretto: è vero che quando l’inflazione sale è meglio avere cash che bond. Ma quando c’è una recessione è vero il contrario. Tassi che scendono premiano i bond, solitamente proprio quando le azioni soffrono.

L’effetto combinato di questi due fattori ha fatto sì che storicamente in media un portafoglio con azioni e bond abbia avuto una performance miglior di uno con azioni e cash.

Uno potrebbe chiedersi?

Ma allora la soluzione perfetta non sarebbe avere Obbligazioni indicizzate all’inflazione?

Avrei i famosi capra e cavoli insieme.

Quando i tassi scendono si apprezzano, quando i tassi salgono pagano interessi più alti.

Vinciamo sempre.

Sì certo.

Come no.

Ovviamente non può esistere in finanza una soluzione che ha solo aspetti positivi e nessun aspetto negativo.

Gli inflation linked hanno l’eccellente caratteristica di pagare degli interessi allineati all’andamento dell’inflazione. Ma ovviamente questa cosa è positiva quando sale, ma negativa quando scende.

Se confronto un 60/40 con MSCI World + Euro Government Aggregate Treasury e con un 60/40 fatto allo stesso modo ma inflation linked, il risultato degli ultimi 20, 15 e 10 anni sarebbe stato piuttosto simile, con il portafoglio non inflation-linked paradossalmente leggermente meno volatile.

Solo negli ultimi anni ovviamente quest’ultimo avrebbe fatto meglio, ma chiaramente ciò non dice nulla in prospettiva.

Per come funziona un ETF inflation-linked rispetto ad un ETF obbligazionario analogo, mi vien da dire

che il rendimento medio atteso da un inflation-linked sia inferiore, perché in qualche modo la “protezione dal rischio inflazione” ha un costo implicito incorporato nel rendimento. Non potrebbe ovviamente esserci uno strumento che offre una protezione a costo zero.

Ora, tornando al pensiero “meglio il cash delle obbligazioni”, perché molti pensano che avere “cash on the sideline”, cioè della liquidità da parte, di fianco all’investimento azionario, sia un’idea strategicamente vincente?

Perché dicono:

– Mi tolgo il rischio tassi;

– Mi prendo comunque un rendimento;

– E quando l’azionario fa i buchi per terra, io ho “dry powder”, cioè polvere da sparo pronta per entrare sul mercato e comprare a prezzi di saldo.

E’ un tema che abbiamo dibattuto tante volte, ma anche qui val la pena riprenderlo velocemente.

Intanto, risposta breve: tenere cash da parte da investire in azioni quando ci sono delle correzioni IN MEDIA non funziona.

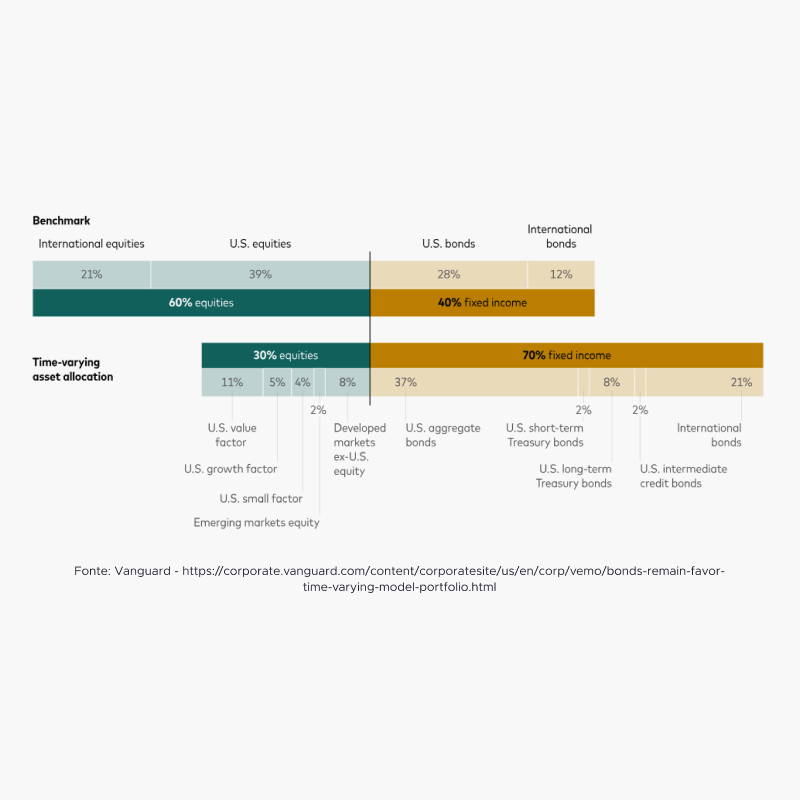

Tra i tanti studi che si sono occupati di questo tema, uno molto semplice e interessante è stato fatto da Vanguard nel febbraio 2023 e ha mostrato come l’investimento “secco”, lump-sum, una cifra unica messa tutta insieme dentro al mercato azionario, batterebbe un investimento tramite dollar-cost-averaging nel 67% dei casi — e questo dato è sorprendentemente simile in tutti i mercati sviluppati.

Per i dettagli su come sono è stato calcolato questo valore, vi lascio il link in descrizione.

OK questo non è il caso del cash tenuto da parte e investito solo quando ci sono le correzioni, ma spiega esattamente qual è il motivo per cui investire solo durante le correzioni non è una buona idea: il mercato passa in media molto più tempo a crescere di valore che a contrarsi, di conseguenza tenere cash da parte espone ai seguenti rischi:

– Il primo è di entrare nel mercato, comunque, a prezzi più alti di quanto non si sarebbe fatto rimanendo sempre investiti. Se nel 2014, ai nuovi massimi dell’MSCI World, mi fossi tenuto cash da parte pronto per entrare al primo -20% avrei dovuto aspettare il Covid. IL problema che anche al fondo della crisi del Covid nel marzo 2020, il prezzo in euro di un ETF sull’MSCI World era il 50% in più di quello del 2014. Certo, a volte puoi indovinare degli ingressi tempestivi sul mercato e sentirti un predestinato del trading. Ma la verità è che in media, nel corso di un’intera vita di investimento, questa strategia ha un rendimento atteso inferiore rispetto a stare sempre investiti.

– Il secondo rischio riguarda la capacità di indovinare i momenti di ingresso. Avrete toccato con mano nelle ultime settimane che il mercato ha dei crolli e dei rimbalzi inattesi. È molto difficile identificare in anticipo i momenti giusti prima di entrare. Nick Maggiulli, in un famoso articolo del 2019 che avevo già citato e che si intitola Even God Couldn’t beat dollar cost averaging, aveva dimostrato due cose: